La Silicon Valley Bank è stata posta sotto sequestro dagli organi di controllo statunitensi dopo che una corsa ai depositi ha portato la banca stessa al collasso, nel più grande fallimento bancario statunitense dalla Grande Recessione del 2008.

La banca è stata chiusa e la Federal Deposit Insurance Corporation (FDIC) ha immediatamente preso il controllo dei 209 miliardi di dollari di attività e dei 175,4 miliardi di dollari di depositi della banca.

La SVB con sede a Santa Clara, in California, è la 18esima banca più grande degli Stati Uniti e si rivolge principalmente alle startup tecnologiche e ai ricchi imprenditori della Silicon Valley.

Il crollo è arrivato meno di 48 ore dopo che la banca ha rivelato piani per raccogliere oltre 2 miliardi di dollari dagli investitori per contrastare 1,8 miliardi di perdite dalla vendita di obbligazioni che sono state liquidate per coprire il disavanzo.

L’annuncio ha preoccupato la clientela corsa in banca a ritirare i proprio denari ad un ritmo furioso per i timori di dover affrontare l’insolvenza e spingendo la banca al fallimento.

A seguito della chiusura, la FDIC ha dichiarato che i depositanti SVB avranno pieno accesso ai loro depositi assicurati entro e non oltre lunedì mattina.

L’agenzia federale assicura ogni depositante ad almeno 250.000 dollari

La Silicon Valley Bank ha 17 filiali in California e Massachusetts.

Le filiali e l’ufficio principale della banca riapriranno lunedì sotto il controllo della Deposit Insurance National Bank di Santa Clara, un’entità FDIC creata per garantire che i clienti abbiano accesso continuo ai loro fondi assicurati.

I depositanti con fondi superiori all’importo assicurato riceveranno un dividendo entro la prossima settimana e un certificato di amministrazione controllata per l’importo rimanente dei loro fondi non assicurati, da estinguere attraverso la vendita delle attività della banca.

La FDIC ha affermato che al momento della chiusura, la quantità di depositi non assicurati presso la banca era indeterminata.

Il crollo di SVB è stato il più grande fallimento bancario negli Stati Uniti da quando Washington Mutual è crollata nel settembre 2008 all’inizio della Grande Recessione, e probabilmente classificato come il secondo più grande fallimento bancario nella storia degli Stati Uniti.

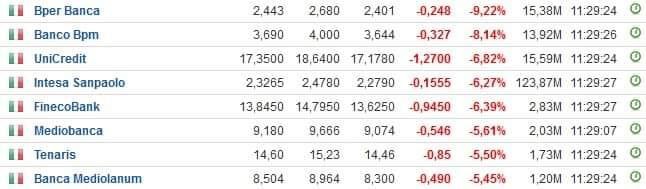

Il fallimento di SVB si è propagato su tutti i mercati globali e ha sollevato molti timori sull’ipotesi che il settore bancario debba affrontare rischi più ampi mentre la Federal Reserve continua ad aumentare i tassi di interesse.

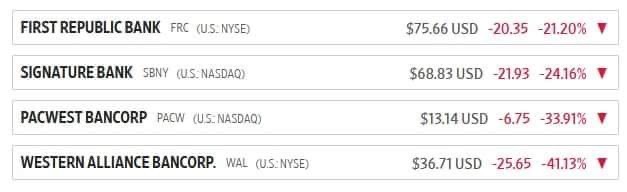

Alcuni dei cali più netti a Wall Street la scorsa settimana sono venuti dai titoli bancari, sulle preoccupazioni da parte degli operatori su chi altro potrebbe subire una crisi di liquidità se i tassi di interesse rimanesse alti più a lungo e i clienti iniziassero a ritirare i loro depositi.

Una fuga di depositi potrebbe costringere le banche a vendere obbligazioni per raccogliere liquidità, proprio mentre tassi di interesse più alti abbattono i prezzi di tali obbligazioni – la situazione che ha colto SVB di sorpresa portandola al fallimento.

Una fuga di depositi potrebbe costringere le banche a vendere obbligazioni per raccogliere liquidità, proprio mentre tassi di interesse più alti abbattono i prezzi di tali obbligazioni – la situazione che ha colto SVB di sorpresa portandola al fallimento.

“Siamo stati tutti alimentati dalla teoria che tassi di interesse più alti sono ottimi per le banche. Ora abbiamo tassi di interesse più alti e le banche sono il gruppo con le peggiori performance“, ha dichiarato Jake Dollarhide, CEO di Longbow Asset Management.

“Ci sono evidenti crepe nel sistema, e la preoccupazione è che se la Fed alza i tassi (50 punti base) in due settimane, questo romperà qualcosa nel sistema bancario. Ecco perché le banche stanno vendendo e il mercato è nervoso“, ha aggiunto.

Le perdite azionarie sono state più pesanti presso le banche regionali.

La First Republic Bank, con sede a San Francisco, che ha una base di clienti simile a SVB, è crollata del 25,8%.

Ha presentato una dichiarazione alle autorità di regolamentazione per ribadire le sue “forti posizioni di capitale e liquidità“.

Fonte:

https://www.ansa.it/sito/notizie/economia/2023/03/10/silicon-valley-bank-da-start-up-alla-fuga-dei-clienti_f611b8fe-a74e-4b3a-8f7a-208d0c212574.html

Con il crac di Silicon Valley Bank appare adesso evidente che molti dei destinatari di soldi stampati per anni dalle banche centrali, stanno implodendo.

“La verità è che dei 9 trilioni di dollari ed euro elargiti da Bce e Federal Reserve dal 2015 in poi, neanche una briciola è andata a dipendenti, lavoratori e piccole aziende. Il diluvio di liquidità dei banchieri centrali è finito nelle tasche di pochi privilegiati: banche come SVB o piattaforme di criptovalute come FTX (ambedue fallite), multinazionali e mega imprese, la grande finanza globale. Il risultato di troppi anni di irresponsabile ZIRP (zero interest rate policy) di marca Fed e Bce? Bolle finanziarie immense. Capitalismo al suo peggio. Alimentatore di sé stesso, nel ruolo di scommettitore e banco del casinò. Una finta partita di giro senza pari” ci ricorda il giornalista e scrittore Luca Ciarrocca.

Fonte:

https://www.ilfattoquotidiano.it/2023/03/13/crac-silicon-valley-bank-siamo-sulla-strada-di-fallimenti-e-implosioni-sparpagliate/7095014/

Che cosa sta accadendo anche nel nostro Paese?